Traggo dal blog di Mauro Poggi la traduzione di Four Fallacies Of The Second Great Depression in cui l’economista Robert Skidelsky elenca per il Social Europe Journal i più significativi luoghi comuni con cui i politici tentano di rendere plausibili misure di dubbia efficacia e produrre il T.I.N.A. (There Is No Alternative) effect.

Traggo dal blog di Mauro Poggi la traduzione di Four Fallacies Of The Second Great Depression in cui l’economista Robert Skidelsky elenca per il Social Europe Journal i più significativi luoghi comuni con cui i politici tentano di rendere plausibili misure di dubbia efficacia e produrre il T.I.N.A. (There Is No Alternative) effect.

Dal 2008 si è prodotta una copiosa messe di fallacie economiche riciclate, la maggior parte delle quali espresse da leader politici. Quelle che seguono sono le mie preferite.

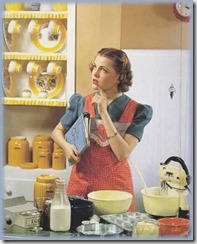

La casalinga sveva [l’equivalente tedesca della massaia di Voghera]

Dopo il collasso della Lehman Brothers nel 2008, la cancelliera Angela Merkel disse:

Si sarebbe potuto semplicemente chiedere alla casalinga sveva. Lei ci avrebbe detto che non si può vivere al di sopra dei propri mezzi.

Questa logica apparentemente sensata è alla base delle politiche di austerità. Il problema è che essa ignora l’effetto della frugalità della casalinga sulla domanda. Se tutte le casalinghe frenano i loro acquisti, i consumi totali crollano, e altrettanto le offerte di lavoro. Se il marito della casalinga perde il proprio impiego, la casalinga starà peggio di prima. Il caso generale di questa fallacia si chiama “fallacia di composizione”: ciò che è ragionevole a livello individuale, non è detto che lo sia a livello collettivo. Il caso particolare è stato individuato da Keynes come “paradosso della parsimonia”: se ognuno cerca di risparmiare di più durante una recessione, la domanda aggregata cade abbassando il risparmio totale, a causa della diminuzione dei consumi e della crescita.

Se il governo cerca di ridurre il proprio deficit, casalinghe e aziende dovranno stringere i cordoni del loro borsellino, con una diminuzione della spesa totale. Con la conseguenza che, per quanto il governo cerchi di tagliare le proprie spese, il suo deficit difficilmente scenderà. E se tutti i paesi perseguono simultaneamente la strada dell’austerità, la più debole domanda per i prodotti di ogni paese abbasserà i consumi domestici ed esteri, lasciando tutti in condizioni peggiori.

Il Governo non può spendere se non ha soldi

Questa fallacia, spesso ripetuta dal primo ministro britannico Cameron – considera i governi che i governi siano costretti dal loro budget allo stesso titolo che le casalinghe o le aziende. Ma i governi non sono come le casalinghe o le aziende. Essi possono sempre ottenere i soldi di cui hanno bisogno mediante l’emissione di titoli. Ma un indebitamento crescente non produrrebbe crescenti tassi di interesse, tale che i costi finanziari del debito finirebbero per consumare per intero le entrate? La risposta è no: la Banca centrale può stampare abbastanza moneta per sostenere il costo del debito pubblico. Questo è quanto fa il cosiddetto “quantitative easing” [alleggerimento quantitativo o facilitazione quantitativa: vedi FED o Bank of Japan]. Con un tasso di interesse vicino allo zero, la maggior parte degli stati occidentali non può permettersi di non prendere in prestito. Questo argomento non vale per gli stati senza una propria banca centrale [cfr Eurozona], i quali devono sottostare alle stesse costrizioni di bilancio cui è soggetta la casalinga sveva.

Il debito pubblico è tassazione differita

Secondo questa ripetutissima fallacia, i governi possono raccogliere denaro con l’emissione di titoli, ma siccome i titoli sono debiti, essi alla fine devono essere ripagati, ciò che può essere fatto solo aumentando le tasse. E siccome i contribuenti se lo aspettano, essi risparmiano adesso per poter risparmiare in vista del pagamento delle future imposte. Più il governo si indebita per sostenere le proprie spese oggi, più i privati risparmiano per pagare le tasse a venire, e in questo modo ogni effetto di stimolo all’economia legato all’aumento del debito finisce per essere azzerato. Il problema di questo argomento è che i governi raramente sono obbligati a liquidare i propri debiti. Possono scegliere di farlo, ma la maggior parte sceglie di rinnovarli con nuove emissioni di titoli. Più è lontana la scadenza dei titoli, minore è la frequenza con cui il governo è costretto a ricorrere al mercato per nuovi prestiti.

Fatto ancora più importante, quando esistono risorse inutilizzate (per esempio quando la disoccupazione è più alta del normale), le maggiori spese permesse dall’indebitamento pubblico portano all’impiego di quelle risorse. Le maggiori entrate che ne derivano (insieme alle minori spese sociali) ripagano l’extra-indebitamento senza bisogno di ricorrere ad tasse extra.

Il debito pubblico è un fardello per le future generazioni [Cfr Letta e prima di lui Monti]

Questa fallacia è stata ripetuta così tanto che è ormai entrata a far parte dell’immaginario collettivo. Consiste nel sostenere che se una generazione data spende più di quanto guadagna, la successiva sarà costretta a guadagnare più di quanto spenda. Il ragionamento ignora il fatto che i creditori di quello stesso debito apparterranno anch’essi alla generazione successiva. Supponiamo che i miei figli debbano ripagare [ai tuoi] un debito che io ho contratto con te: per i miei figli sarà un esborso ma per i tuoi sarà un introito. Questo può essere un male sotto l’aspetto della distribuzione della ricchezza, perché arricchisce il creditore e impoverisce il debitore, ma l’effetto, per la generazione nel suo insieme, sarà nullo. Il principio è esattamente lo stesso anche quando i creditori del debito nazionale sono, in tutto o in parte, stranieri (come nel caso greco), ancorché in questo caso l’opposizione politica al pagamento sarà maggiore.

L’Economia è piena di fallacie, perché non è una scienza naturale come la fisica o la chimica. Le proposizioni economiche non sono mai assolutamente vere o assolutamente false. Ciò che è vero in un caso, in altre circostanze può rivelarsi falso. E soprattutto, la verità di certe proposizioni dipende dalle aspettative della gente.

Considerate l’opinione secondo la quale più uno stato si indebita più sarà costretto ad alzare le tasse. Se la gente si comporta di conseguenza, risparmiando ogni extra dollaro, lira sterlina o euro che il governo mette loro in tasca, la maggiore spesa non avrà alcun effetto sull’attività economica, a prescindere da quante siano le risorse inattive. Il governo allora può essere costretto a imporre nuove tasse, e in tal modo la fallacia diventa una profezia auto-avverantesi.

Quindi come distinguere tra vere e false proposizioni in economia?

Forse la linea di demarcazione può essere tracciata fra quelle che reggono solo se la gente le reputa vere e quelle che sono vere indipendentemente dalle opinioni. L’affermazione “Durante una crisi, tutti dobbiamo risparmiare per uscirne” [cfr austerità] è falsa in assoluto. La crisi peggiorerà [cfr Eurozona mediterranea]. Mentre quella per cui “Più il governo si indebita più aumentano gli interessi” è qualche volta vera e qualche volta falsa.

Oppure, la linea di demarcazione potrebbe essere stabilita fra proposizioni fondate su ipotesi di ragionevole comportamento e quelle fondate su ipotesi di comportamento assurdo. Se la gente risparmiasse ogni extra-centesimo del denaro che lo stato spende a debito, la spesa non avrebbe alcun effetto stimolante. Ma gente del genere esiste solo nei modelli degli economisti.

Commenti recenti